تفاؤل المستثمرين بخفض أسعار الفائدة ينعش سوق الديون غير المرغوب فيها

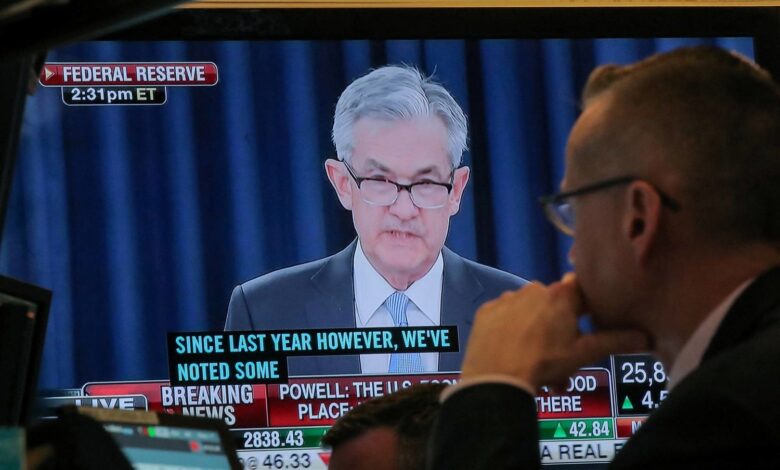

يدفع تفاؤل المستثمرين بخفض أسعار الفائدة من قبل مجلس الاحتياطي الفيدرالي سوق الديون غير المرغوب فيها إلى الانتعاش، ما يوفر دعماً مهماً للشركات ذات التصنيفات المتدنية ويشير إلى احتمال انخفاض معدلات التخلف عن السداد في عام 2024.

ومع بدء الفيدرالي في رفع أسعار الفائدة عام 2022، وتصاعد مخاوف المستثمرين من التخلف عن السداد، شهدت الشركات ذات التصنيفات المتدنية طلباً ضعيفاً على قروضها وسنداتها. ولجأت الكثير من هذه الشركات إلى أساليب غير تقليدية لجمع الأموال، وذلك من أجل تجاوز جدار استحقاق السندات والقروض بقيمة 300 مليار دولار في العامين المقبلين.

انتعاش الديون ذات العائد المرتفع

ومع ذلك، وفي الأشهر الأخيرة، انخفضت عائدات السندات، حيث راهن المستثمرون على أن الاحتياطي الفيدرالي، الذي أحرز تقدماً في كبح التضخم الذي وصل إلى أعلى مستوياته في 40 عاماً في العام الماضي، سيبدأ قريباً في خفض أسعار الفائدة.

وبحسب تسعير الأسواق، من المتوقع أن ينخفض سعر الفائدة الرئيسي للمركزي الأميركي بمقدار 1.5 نقطة مئوية عن مستواه الحالي، الذي يتراوح بين 5.25 و5.50 في المائة، بحلول نهاية العام المقبل. وأدى هذا التوقع المتزايد بخفض أسعار الفائدة من قبل مجلس الاحتياطي الفيدرالي إلى انتعاش الطلب على الديون ذات العائد المرتفع.

وانخفضت فروق أسعار سندات الخزانة ذات التصنيفات المتدنية، أو العلاوة التي يتقاضاها المستثمرون مقابل تحمل مخاطر الاستثمار في هذه السندات، بمقدار 38 نقطة أساس منذ سبتمبر (أيلول)، لتصل إلى 343 نقطة أساس، وهو أدنى مستوى لها منذ 5 أبريل (نيسان) 2022، وفقاً لمؤشر «آيس بامل».

وفي ديسمبر (كانون الأول)، أصبحت شركة وساطة التأمين شركة «يو إس آي»، وهي شركة ذات تصنيف ائتماني متدن، أول شركة في فئتها تطرح سندات جديدة في الأسواق الأولية منذ أبريل الماضي، وفقاً لمزود البيانات «إنفورما غلوبال ماركتس».

انخفاض معدلات التخلف عن السداد

وقال كبير مديري المحافظ في «إنسايت إنفستمنت»، مانويل هايز: «وفي حين أنه من المرجح أن تزيد حالات التخلف عن السداد بشكل طفيف نحو المتوسطات التاريخية، يبدو أن الكثير من هذا قد تم تسعيره في السوق اليوم».

وتختلف التقديرات، لكن المحللين يتوقعون أن تصل معدلات التخلف عن السداد على السندات غير المرغوب فيها إلى ما بين 4 إلى 5 في المائة هذا العام، مقارنة بـ 2 إلى 3 في المائة في عام 2023 وأقل بكثير من القراءات المكونة من رقمين والتي تم لمسها خلال الأزمة المالية عام 2008.

ومن المتوقع أن ترتفع معدلات التخلف عن السداد على القروض ذات الرفع المالي، والتي لا تكون أسعار الفائدة عليها ثابتة ولكنها تتغير مع السوق، إلى ما بين 5 و6 في المائة.

وأحد أسباب انخفاض معدلات التخلف عن السداد هو أن بعض الشركات لجأت إلى طرق تمويل إبداعية، ما ساعدها على الوفاء بالتزاماتها.

ومن الأمثلة على هذه الطرق أسواق الديون المتعثرة، حيث وافق المستثمرون على قبول عوائد أقل مقابل ديون جديدة أو معاد هيكلتها.

بالإضافة إلى ذلك، عملت الشركات على تمديد آجال استحقاق الديون القديمة من خلال الموافقة على شروط أكثر تقييداً على الديون الجديدة، وتقديم ضمانات أو أسهم لجمع الأموال من المقرضين المباشرين وغيرهم من مقدمي الائتمان من القطاع الخاص.

ومن بين الاستراتيجيات الأكثر شيوعاً، جمع الديون من خلال شركة فرعية محلية أو أجنبية، ثم إرسال العائدات إلى الشركة الأم لشراء الديون المستحقة بسعر مخفض.

ومع ذلك، فإن هذه الاستراتيجية، التي تعد جزءاً من ممارسات إدارة الالتزامات، يمكن أن تؤدي إلى زيادة خطر نشوب نزاعات قانونية، حيث قد يسعى الدائنون المتضررون إلى تحدي شرعية هذه الممارسة.

وأشار مؤسس شركة الأبحاث «ماكرو4مايكرو»، جلين رينولدز، إلى أن البورصات المتعثرة آخذة في الارتفاع، كما أن الشركات الأقل جدارة ائتمانية تلجأ إلى حلول إبداعية لجمع الديون، وذلك في محاولة لجمع السيولة اللازمة للبقاء على قيد الحياة.

المخاطر قائمة رغم الانتعاش

حذّر بعض المحللين من أن الكثير من المخاطر لا تزال قائمة، حيث يمكن أن تصبح الدورة الافتراضية أمراً لا مفر منه إذا فاجأ الاحتياطي الفيدرالي الأسواق وخفض أسعار الفائدة بشكل غير كافٍ أو غير ملائم. كما أشاروا إلى أن استخدام استراتيجيات التمويل الإبداعية قد لا يكون كافياً لمنع حدوث ركود.

وقال رئيس قسم الابتكار القانوني في شركة «كوينانت ريفيو» للأبحاث، إيان ووكر: «حتى لو شارك المستثمرون في مثل هذه الصفقات الإبداعية، فاحتمال أنه سيكون لديهم مطالبة أعلى على أصول الشركة أثناء الإفلاس لا يزال غير مؤكد، حيث لم يتم اختبار هذا الأمر في المحاكم».

وأصبح الدائنون أكثر حذراً في تعاملهم مع الشركات ذات الديون المتعثرة. وقال الشريك في فريق الأسواق المالية العالمية في «كليفورد تشانس»، جيسون إيوارت: «إن الكثير من عملائه يفكرون في وضع تدابير حماية في وثائق الائتمان لضمان عدم تعرضهم للتغيير من خلال معاملات إدارة الالتزامات».

وأشار إلى أن ردود أفعال المستثمرين تجاه هذه المعاملات معقدة، حيث يدعم البعض الحاجة إليها كإجراء مؤقت للسيولة بينما يحرص البعض الآخر على سد الثغرات القانونية المحتملة.

ووفقاً لشركة «كريديت سايتس»، فإن أكثر من 190 مليار دولار من الديون المستحقة في عامي 2024 و2025 تنتمي إلى الشركات ذات العائد المرتفع ذات التصنيف الأدنى.

وبحسب رئيسة استراتيجية الائتمان الأميركية في بنك «بي إن بي باريبا»، ميغان روبسون، فإنه من الممكن تأجيل أزمة التخلف عن السداد، ولكن من غير المرجح أن نشهد دورة كاملة من التخلف عن السداد.